Häufig gestellte Fragen zu Minijobs und Midijobs - Jobs im Übergangsbereich

Stand: ab 01.01.2024

Minijobs - Wann liegt eine geringfügige Beschäftigung vor?

Eine geringfügig entlohnte Beschäftigung liegt vor, wenn das Arbeitsentgelt regelmäßig im Monat 538 € nicht übersteigt. Die monatliche Arbeitszeit liegt höchstens bei 43 Stunden und 20 Minuten.

Sollte sich der Mindestlohn später erhöhen, erhöht sich automatisch die Minijobgrenze, aber die monatlichen Arbeitsstunden bleiben fix. Die Berechnung für die Minijobgrenze lautet: 12,41 € (aktueller Mindestlohn) x 130/3 = 538 €.

Wann liegt eine kurzfristige Beschäftigung vor?

Eine kurzfristige Beschäftigung liegt vor, wenn sie innerhalb eines Kalenderjahres auf längstens drei Monate oder 70 Arbeitstage begrenzt ist.

Wie hoch ist der Mindestlohn?

Ab 1. Januar 2024 gilt ein Mindestlohn von 12,41 €, bis 31.12.2023 galt ein Mindestlohn von 12 €.

Gibt es Ausnahmen?

- unter 18-Jährige ohne Berufsausbildung, insbesondere für Schüler,

- Auszubildende,

- Langzeitarbeitslose innerhalb der ersten 6 Monate im Arbeitsverhältnis,

- Pflichtpraktikanten z.B. im Studium und freiwillige Praktika bis zu 3 Monaten.

Der Arbeitgeber hat die Pflicht zur Stundenaufzeichnung bezüglich des Beginns, Endes und der Dauer der täglichen Arbeitszeit, innerhalb von 7 Tagen ist diese Aufzeichnung anzufertigen und es gilt eine zweijährige Aufbewahrungspflicht

Bei Nichteinhaltung dieser Pflicht zur Stundenaufzeichnung kann ein Bußgeld in Höhe von 30.000 bis 500.000 € gegen den Arbeitgeber verhängt werden. Die Überprüfung erfolgt durch den Zoll (www.zoll.de).

Was ist bei Überschreiten der monatlichen Entgeltgrenze von 538 Euro zu beachten?

Es gilt der Grundsatz die Jahresverdienstgrenze von 6.456 €, diese darf nur ausnahmsweise überschritten werden.

Der Status als Minijobber bleibt erhalten, wenn aufgrund unvorhersehbarer Umstände, z.B. bei plötzlicher Erkrankung einer Kollegin, diese vertreten werden muss. Diese Ausnahme gilt nicht für Urlaubsvertretung, die grundsätzlich planbar und vorhersehbar ist. Allerdings dürfen unvorhersehbare Überschreitungen im Zeitjahr nur in zwei Monaten vorkommen, damit der Minijobber seinen Status erhält. Der Monatsverdienst darf in diesen zwei Monaten die 1076 € insgesamt nicht überschreiten.

Was ist zu beachten, wenn man mehrere geringfügige Beschäftigungen hat?

Bei Zusammentreffen mehrerer geringfügiger Beschäftigungen werden diese sozialversicherungspflichtig, wenn die Minijobgrenze insgesamt überschritten wird. Wird die Minijobgrenze nicht überschritten, bleiben die geringfügigen Beschäftigungen grundsätzlich sozialversicherungsfrei mit Ausnahme der Rentenversicherung. Bitte beachten Sie dazu den Punkt Rentenversicherung.

Ausnahme: Grundsätzlich sozialversicherungsfrei (mit Ausnahme der Rentenversicherung) bleibt eine geringfügige Beschäftigung (die zeitlich erste), wenn sie zusätzlich zu einer sozialversicherungspflichtigen Beschäftigung ausgeübt wird.

Welche Beiträge bzw. Abgaben fallen an?

- Pauschalabgabe: Es fällt eine Pauschalabgabe in Höhe von 31,4 % an, die der Arbeitgeber an die Minijob-Zentrale der Deutschen Rentenversicherung Knappschaft-Bahn-See (Einzugsstelle) abführt. In der Pauschalabgabe sind enthalten: 13 % Krankenversicherung, 15 % Rentenversicherung, 2 % Steuern und 1,4 % Umlagen. Der Arbeitnehmer muss grundsätzlich keine Beiträge zahlen, außer Rentenversicherungsbeiträge. Bitte beachten Sie den Punkt Rentenversicherung.

- Gibt es Sonderregelungen für Minijobs im Haushalt? Diese unterliegen einer geringeren Pauschalabgabe durch den Arbeitgeber. Sie beträgt nur 14,94 %, darin enthalten sind 5 % Krankenversicherung, 5 % Rentenversicherung, 1,6 % gesetzliche Unfallversicherung und 2 % Steuern sowie Umlagen zum Ausgleich der Arbeitgeberaufwendungen bei Krankheit, Schwangerschaft und Mutterschutz von 1,34 %. (Eine Umlage für den Fall der Insolvenz von 0,06 % fällt in diesem Bereich nicht an). Bitte beachten Sie den Punkt Rentenversicherung.

- Ist man rentenversicherungspflichtig, wenn man einen Minijob ausübt? Alle geringfügig Beschäftigten sind rentenversicherungspflichtig. Der Arbeitgeber zahlt mit der Pauschalabgabe für die Minijobber einen Beitrag von 15 % für die gesetzliche Rentenversicherung an die Minijob-Zentrale. Der Minijobber entrichtet seinen eigenen Rentenbeitrag von 3,6 %, der vom Arbeitgeber einbehalten wird. Der Beitrag von 3,6 % berechnet sich auf der Grundlage der Mindestbeitragsbemessungsgrenze in Höhe von 175 Euro monatlich (mindestens 6,30 Euro) und beträgt höchstens 17,72 € monatlich bei einem Verdienst von 538 €.

Diese Regelung gilt natürlich auch für Minijobber im Haushalt, dabei haben diese einen entsprechend höheren Aufstockungsbetrag – mindestens 23,80 Euro (13,6 % von 175 Euro) zu leisten.

Somit entrichten Arbeitgeber und Arbeitnehmer zusammen den Rentenversicherungsbeitrag (2024) in Höhe von 18,6 %. Es gibt die Möglichkeit, sich von der Rentenversicherungspflicht befreien zu lassen; dies muss dem Arbeitgeber schriftlich mitgeteilt werden. Bitte überprüfen Sie, ob Ihnen dadurch Ansprüche verloren gehen, z.B. der Anspruch auf Rehabilitation oder Erwerbsminderungsrente.

Beim vollen Beitragssatz von 18,6 % handelt es sich um echte Pflichtbeiträge. Damit gilt jeder Monat der geringfügigen Beschäftigung als Wartezeitmonat. Sie haben allerdings die Möglichkeit, sich von der Rentenversicherung befreien zu lassen. Dies sollte erst nach einer rechtlichen Beratung erfolgen.

- Ist man krankenversichert, wenn man einen Minijob ausübt? Der Arbeitgeber hat für seine geringfügig Beschäftigten, die einer gesetzlichen Krankenkasse angehören, einen Pauschalbeitrag für die Krankenkasse von 13 % an die Minijob-Zentrale der Deutschen Rentenversicherung Knappschaft-Bahn-See zu leisten. Ein Leistungsanspruch der geringfügig Beschäftigten gegen die Krankenversicherung entsteht hierdurch jedoch nicht.

- Ist man unfallversichert, wenn man einen Minijob ausübt? In der Unfallversicherung haben alle geringfügig Beschäftigten vollen Versicherungsschutz. Der Arbeitgeber zahlt den Beitrag zur Berufsgenossenschaft allein. Die Minijob-Zentrale der Deutschen Rentenversicherung Knappschaft-Bahn-See übernimmt nur bei Minijobs im Haushalt die Anmeldung zur gesetzlichen Unfallversicherung. Im Haushaltsscheckverfahren werden dann auch die Beiträge des Arbeitgebers zur gesetzlichen Unfallversicherung von der Minijob-Zentrale eingezogen.

- Ist man arbeitslosenversichert, wenn man einen Minijob ausübt? Hier sind geringfügig Beschäftigte versicherungsfrei und können sich durch einen Minijob keinen Anspruch auf Arbeitslosengeld erwerben. Im Übergangsbereich erwerben sich Arbeitnehmer nach einer 12-monatigen Beschäftigung den vollen Anspruch auf Arbeitslosengeld.

- Hinweis: Reicht der Verdienst im Minijob bzw. im Übergangsbereich nicht aus, um den Lebensunterhalt zu bestreiten, besteht gegebenenfalls Anspruch auf Bürgergeld durch das Jobcenter auch bei Fortführung der Beschäftigung.

- Muss man Steuern bezahlen? In der Pauschalabgabe sind 2 % Steueranteil enthalten. Diesen Betrag von 2 % kann der Arbeitgeber auf den Arbeitnehmer übertragen. In der Einkommensteuererklärung des Arbeitnehmers werden die Einnahmen im Rahmen des Minijobs nicht erfasst.

Bei einem Verdienst bis zu 538 € hat der Arbeitgeber das Wahlrecht, ob er die Beschäftigung als pauschal besteuerten Minijob anmeldet oder ob er das Entgelt der individuellen Besteuerung, die sich dann nach der tatsächlichen Steuerklasse des Arbeitnehmers richtet, unterwirft. Letzteres führt unter anderem auch dazu, dass der Arbeitnehmer die Einnahmen in seiner Einkommensteuererklärung angeben muss. In den meisten Fällen ist der pauschal besteuerte Minijob für den Arbeitnehmer günstiger, selbst wenn er die 2%ige pauschale Steuer selbst trägt.

- Muss der Arbeitgeber Umlagen bezahlen? Für den Ausgleich der Arbeitgeberaufwendungen bei Krankheit, Schwangerschaft und Mutterschutz sowie zur Finanzierung eines möglichen Insolvenzgeldes sind in der Pauschalabgabe Umlagen in Höhe von 1,51 % enthalten.

Midijobs - Jobs im Übergangsbereich – was gilt in diesem Bereich?

Der Übergangsbereich gilt für Einkommen von 538,01 € bis 2000 € monatlich ab 01.01.2024. Die Arbeitnehmer zahlen einen reduzierten Beitragsanteil in der Sozialversicherung.

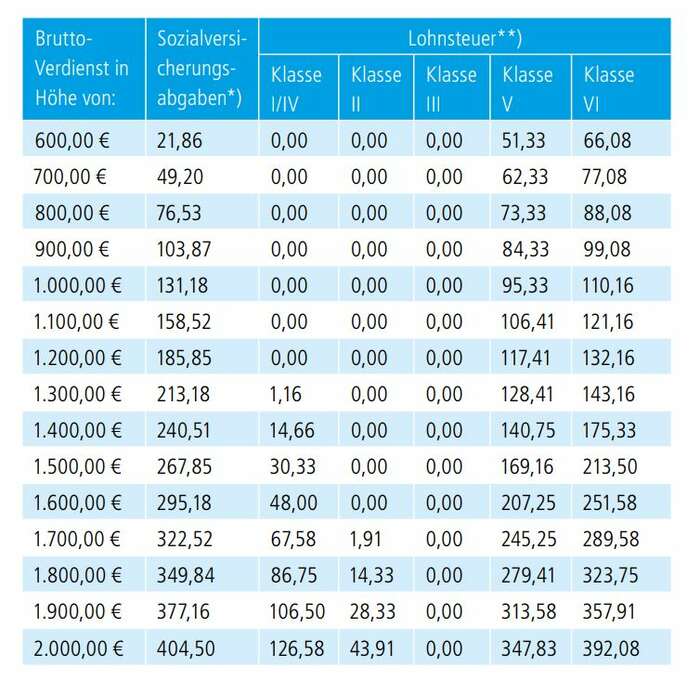

Übergangsbereich (Midijobs)

Der Übergangsbereich galt bis 31.12.2023 für Einkommen von 520,01 bis 2.000,00 € monatlich. Die Arbeitnehmer zahlen hier einen reduzierten Beitragsanteil in der Sozialversicherung.

Diese Tabelle ist für das Jahr 2023 (für das Jahr 2024 ist die Tabelle in Bearbeitung).

Ab 01.01.2023 zahlen Arbeitnehmer bei einem:

*) Sozialversicherungsabgaben: Die Beiträge richten sich nach dem für 2023 gültigen einheitlichen Krankenkassenbeitrag von 14,6 %, der Kassen individuelle Zusatzbeitrag wurde in den Berechnungsbeispielen mit dem durchschnittlichen Wert 2023 von 1,6 % berücksichtigt, bei der Pflegeversicherung wurden Kinder berücksichtigt.

**) Lohnsteuer: zzgl. ggfs. anfallende Kirchensteuer Der Arbeitnehmer erwirbt dadurch einen Anspruch für die Kranken-, Pflege-, Renten- und Arbeitslosenversicherung, wenn er die notwendigen versicherungsrechtlichen Voraussetzungen erfüllt. Für die Einkommensteuererklärung ist die individuelle Steuerbelastung zu prüfen. Bei der Steuerklassenkombination III/V kann es zu Steuernachforderungen bei der Einkommensteuererklärung kommen.

Welche Vorteile haben Arbeitnehmer als Midijobber im Übergangsbereich?

- Eigener Versicherungsschutz in allen Sozialversicherungszweigen,

- Krankengeldanspruch aus der gesetzlichen Krankenversicherung,

- Anspruch auf höhere Leistungen aus der Rentenversicherung (z.B. Kuren),

- gezahlte Beiträge gelten als Wartezeit für eigene Rentenansprüche und wirken sich rentensteigernd aus,

- nach 12 Monaten sozialversicherungspflichtiger Beschäftigung Anspruch auf Arbeitslosengeld im Falle der Arbeitslosigkeit.

Welche Rechte haben Minijobber und Midijobber - Beschäftigten im Übergangsbereich?

- Ist man rentenversichert? Grundsätzlich besteht Versicherungspflicht. Es gibt die Möglichkeit für Minijobber, sich von der Rentenversicherungspflicht befreien zu lassen. Dies sollte erst nach einer rechtlichen Beratung erfolgen. Midijobber - Beschäftigte im Übergangsbereich sind rentenversicherungspflichtig.

- Muss mein Arbeitgeber Entgeltfortzahlung im Krankheitsfall zahlen? Wie andere Arbeitnehmer haben auch Minijobber und Midijobber - Beschäftigte im Übergangsbereich nach einer Dauer des Arbeitsverhältnisses von vier Wochen Anspruch auf Entgeltfortzahlung durch den Arbeitgeber im Krankheitsfall für höchstens sechs Wochen.

- Ist man krankenversichert? Diesen Anspruch gegenüber der Krankenkasse hat man nicht als Minijobber, jedoch als Midijobber - Beschäftigter im Übergangsbereich.

- Wird man an Feiertagen bezahlt, wenn man nicht arbeitet? Fällt die Arbeit für Minijobber und Midijobber - Beschäftigte im Übergangsbereich wegen eines Feiertages aus, so muss der Arbeitgeber diesen Tag bezahlen, ohne dass die Arbeit vor- oder nachgearbeitet werden muss.

- Bekommt man den Urlaub bezahlt? Minijobber und auch Midijobber - Beschäftigte im Übergangsbereich haben ebenso wie andere Arbeitnehmer Anspruch auf mindestens 24 Werktage (also vier Wochen) Urlaub im Kalenderjahr. Wird nicht an sechs Tagen in der Woche gearbeitet, errechnet sich der Urlaubsanspruch wie folgt:

Anzahl der Arbeitstage pro Woche mal vier.

Beispiel: Wird regelmäßig an drei Tagen pro Woche gearbeitet, ergibt sich demnach ein gesetzlicher Mindesturlaubsanspruch von 3 x 4 = 12 Arbeitstagen/Jahr.

Oftmals ist der Urlaubsanspruch jedoch deutlich höher. Haben die Vollzeitbeschäftigten im Betrieb zum Beispiel Anspruch auf sechs Wochen Urlaub (30 Arbeitstage bei Fünf-Tage-Woche), so hat auch der geringfügig Beschäftigte einen Urlaubsanspruch von sechs Wochen. In diesem Fall würden die Arbeitstage pro Woche mit sechs multipliziert, um den Urlaubsanspruch genau zu berechnen.

- Wie kann das Arbeitsverhältnis beendet werden? Es kann enden durch Kündigung des Arbeitgebers, Kündigung des Arbeitnehmers oder durch Aufhebungsvertrag. Für die Beendigung eines Arbeitsverhältnisses durch Kündigung oder Auflösungs- bzw. Aufhebungsvertrag (im Übergangsbereich ist immer eine Rechtsberatung einzuholen, da eine Sperrfrist von der Agentur für Arbeit verhängt werden könnte) sowie für die Befristung eines Arbeitsvertrages ist immer die Schriftform vorgeschrieben, auch bei einem mündlich geschlossenen Arbeitsvertrag.

Bei Beendigung eines Minijobs wie auch eines Arbeitsverhältnisses im Übergangsbereich als Midijobber sind sowohl vom Arbeitgeber als auch vom Arbeitnehmer Kündigungsfristen einzuhalten. Die gesetzliche Kündigungsfrist, die Arbeitgeber und Arbeitnehmer einzuhalten haben, beträgt vier Wochen zum Fünfzehnten oder zum Ende eines Kalendermonats. Durch einzelvertragliche Regelung können auch längere Kündigungsfristen vereinbart werden. In Tarifverträgen können ebenfalls vom Gesetz abweichende (längere oder kürzere) Kündigungsfristen vereinbart werden. Jedoch dürfen diese für die Kündigung durch den Arbeitnehmer nicht länger sein als für die Kündigung durch den Arbeitgeber.

Bitte beachten Sie: Arbeiten Sie in demselben Betrieb oder Unternehmen ohne Unterbrechung länger als sechs Monate und beschäftigt der Betrieb mehr als fünf Arbeitnehmer bzw. bei Beginn des Arbeitsverhältnisses nach dem 31. Dezember 2003 mehr als zehn Arbeitnehmer, muss der Arbeitgeber nicht nur die Kündigungsfrist einhalten, sondern auch einen Kündigungsgrund haben.

Wo findet man weitere Informationen zum Thema Kündigung?

Informationen hierzu gibt auch das AK-Faltblatt „Kündigungsfristen, Kündigungsschutz“.

- Was ist zu beachten wenn ein Baby kommt, zum Thema Mutterschutz, Elterngeld, Elternzeit? Es gelten für Minijobber wie auch für Beschäftigte im Übergangsbereich das Mutterschutzgesetz sowie die gesetzlichen Regelungen zu Elterngeld und Elternzeit. Der Arbeitgeber ist verpflichtet, Minijobberinnen, die Anspruch auf Mutterschaftsgeld haben, im Rahmen der Regelungen des Mutterschutzgesetzes während der Zeit der Mutterschutzfristen einen Zuschuss zum Mutterschaftsgeld zu zahlen, wenn die Minijobberin mehr als 390 € verdient. Im Falle eines Beschäftigungsverbots der Minijobberin ist der Arbeitgeber verpflichtet das Entgelt fortzuzahlen. Weitere Informationen entnehmen Sie bitte unseren AK-Broschüren „Mutterschutz“ und „Elterngeld, Elternzeit“ sowie den AK-Faltblättern „Tipps für Schwangere und Eltern im Arbeitsverhältnis“ und „Baby kommt, was tun? Kleiner Leitfadenfür die Zeit vor und nach dem Ereignis“ sowie „Elterngeld und Elternzeit (Tipps für Schwangere und Eltern im Arbeitsverhältnis)“

- Darf man benachteiligt werden? Nein, es besteht das Benachteiligungsverbot. Das Gesetz über Teilzeit und befristete Arbeitsverträge regelt ausdrücklich, dass ein Teil-zeitbeschäftigter (dies sind auch Minijobber) nicht schlechter behandelt werden darf als ein vergleichbarer vollzeitbeschäftigter Arbeitnehmer. Insbesondere ist ihm Arbeitsentgelt mindestens in dem Umfang zu gewähren, der dem Anteil der Arbeitszeit an der Arbeitszeit eines vergleichbaren vollzeitbeschäftigten Arbeitnehmers entspricht.

- Wie kann man seine Arbeitszeit verlängern? Möchte ein teilzeitbeschäftigter Arbeitnehmer seine vertraglich vereinbarte Arbeitszeit verlängern, hat ihn der Arbeitgeber bei der Besetzung eines entsprechenden freien Arbeitsplatzes bei gleicher Eignung bevorzugt zu berücksichtigen, wenn nicht dringende betriebliche Gründe oder Arbeitszeitwünsche anderer teilzeitbeschäftigter Arbeitnehmer entgegenstehen.

- Was gilt darüber hinaus? Ansonsten findet das allgemeine Arbeitsrecht, insbesondere auch das Nachweisgesetz für Minijobber sowie auch für Beschäftigte im Übergangsbereich Anwendung. Daher empfehlen wir unser Faltblatt "Arbeitsverträge nach dem Nachweisgesetz".

- Wo findet man Kurzinformationen zu häufig gestellten Fragen im Arbeitsrecht: FAQs zum Thema Arbeits- und Sozalrecht

Obwohl diese FAQ mit größter Sorgfalt erstellt wurde, kann eine Haftung für die inhaltliche Richtigkeit nicht übernommen werden.